ESG per il factoring: la transizione verso una finanza sostenibile

Le dimensioni ambientali, sociali e di governance (ESG) rappresentano uno dei temi di maggior attenzione da parte delle istituzioni internazionali ed europee. Anche il settore finanziario sta acquisendo una consapevolezza crescente sulla necessità di integrare i fattori ESG a livello di strategia aziendale e nel modello di business in ottica di transizione verso una finanza sostenibile.

Le dimensioni ambientali, sociali e di governance (ESG) hanno assunto un ruolo centrale negli ultimi anni e rappresentano uno dei temi di maggior attenzione da parte delle istituzioni internazionali ed europee. Anche il settore finanziario sta acquisendo una consapevolezza crescente sulla necessità di integrare i fattori ESG a livello di strategia aziendale e nel modello di business in ottica di transizione verso una finanza sostenibile.

Infatti, considerando l’importanza crescente che gli aspetti legati alla sostenibilità stanno progressivamente assumendo, l’introduzione di fattori ESG nell’ambito della strategia aziendale e del modello di business deve rappresentare non solo un obbligo di compliance normativa derivante da un framework in continua evoluzione, ma soprattutto un’opportunità di value creation di medio-lungo termine.

Un contesto normativo articolato e in rapida evoluzione

La transizione ESG si configura come un processo graduale sostenuto negli ultimi anni da un contesto normativo articolato e in continua evoluzione. Uno dei primi passi è stato fatto nel 2015, anno in cui è stata sottoscritta dai Paesi membri delle Nazioni Unite, l’Agenda 2030 contenente i 17 Obiettivi per lo Sviluppo Sostenibile (Sustainable Development Goals – SDGs), da raggiungere entro il 2030 che includono, tra gli altri, sconfiggere la povertà e l‘ineguaglianza oltre che la lotta contro il cambiamento climatico. In merito a quest’ultimo obiettivo, nello stesso anno è stato poi adottato l’Accordo di Parigi, primo accordo universale sui cambiamenti climatici, che mira a limitare il riscaldamento globale e a rafforzare la capacità dei singoli paesi di affrontare gli impatti dei cambiamenti climatici.

Alla luce di tali obiettivi, la Commissione Europea ha pubblicato a marzo 2018 il piano di azione “Finanziamento della crescita sostenibile”, avente l’obiettivo di orientare i flussi di capitale verso investimenti sostenibili e gestire proattivamente i rischi finanziari che derivano da cambiamenti climatici-ambientali e da tematiche sociali.

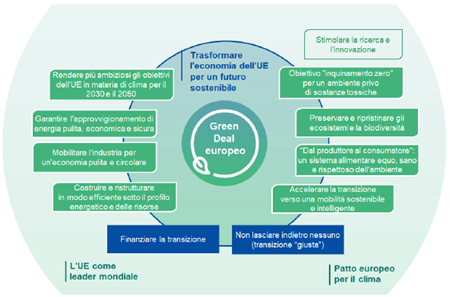

A fine 2019 sono state inoltre proposte una serie di iniziative (Figura 1) da parte della Commissione Europa che mirano a far raggiungere la neutralità climatica in Europa entro il 2050 (c.d. European Green Deal) attraverso la mobilitazione di almeno €1 trilione in investimenti sostenibili nei prossimi dieci anni.

Figura 1 – Il Green Deal Europeo (Fonte: Commissione Europea)

Figura 1 – Il Green Deal Europeo (Fonte: Commissione Europea)

Coerentemente con la visione strategica del Green Deal europeo e con quanto riportato nel piano d’azione per finanziare la crescita sostenibile, la Commissione Europea ha istituito un sistema di classificazione unificato per le attività sostenibili (c.d. Tassonomia Europea) che introduce un linguaggio comune per investitori e imprese, applicabile in caso di investimenti in progetti e attività economiche con sostanziale impatto positivo sul clima e sull’ambiente.

Inoltre, come parte integrante della strategia di crescita sostenibile prevista dall’European Green Deal, la Commissione Europea ha pubblicato l’EU Sustainable Finance Package ad aprile 2021 (ad oggi ancora in corso di approvazione), finalizzato ad incentivare la transizione ESG e le attività di reporting e disclosure correlate. Tale pacchetto include, tra le altre, una proposta per l’introduzione di una Corporate Sustainability Reporting Directive (CSRD), a modifica ed estensione degli attuali requisiti di reporting sulle informazioni di carattere non finanziario per le imprese, derivanti dalla Non Financial Reporting Directive (NFRD), al fine di garantire la trasparenza verso gli investitori e il mercato e l’allineamento con gli obiettivi previsti dalla Tassonomia Europea.

Il Piano di ripresa per affrontare le sfide legate alla pandemia COVID – 19

In risposta agli obiettivi di sostenibilità fissati a livello internazionale ed europeo, si è già iniziato ad assistere al progressivo reindirizzo dei flussi di capitale verso progetti e fondi sostenibili. Nel corso del 4Q 2020 i flussi raccolti dai sustainable fund hanno raggiunto c.a. $152 mld a livello globale, registrando un incremento del 88% rispetto al trimestre precedente (fonte: Morningstar).

L’attenzione alle tematiche ambientali, sociali e di governance ha continuato ad assumere un ruolo centrale alla luce dell’attuale contesto di crisi economica e sanitaria derivante dalla pandemia Covid-19. In risposta a tale crisi, sono stati stanziati all’interno del quadro finanziario pluriennale europeo per il periodo 2021 – 2027, ca. €1.100 mld di budget di medio-lungo periodo a sostegno del rafforzamento dei mercati, dell’accelerazione della transizione ecologica e digitale e del rafforzamento della cooperazione nella sicurezza e difesa. In più, il Next Generation EU, strumento per la ripresa economica europea, ha previsto ca. €750 mld per rafforzare il bilancio europeo con nuovi finanziamenti raccolti sui mercati finanziari per il periodo 2021-2026.

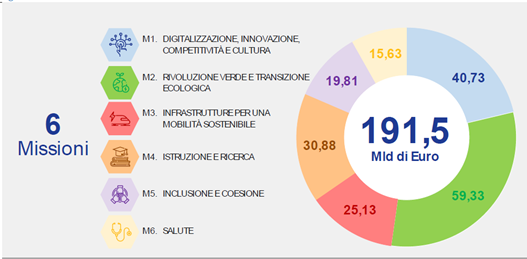

A livello italiano, attraverso la definizione del Piano Nazionale di Ripresa e Resilienza (PNRR), sono state identificate specifiche azioni e interventi per superare l’impatto della pandemia e rilanciare l’economia del Paese nel periodo 2021 – 2026. Il Piano prevede di stanziare ca. €191 mld complessivi con l’obiettivo generale di rendere l’Italia un Paese più equo, verde ed inclusivo e l’economia più competitiva, dinamica ed innovativa.

Tra le missioni individuate, ca. il 30% del budget complessivo è destinato a promuovere la rivoluzione verde e la transizione ESG. A tal fine, tra le azioni principali sono previsti investimenti e riforme per promuovere la circular economy, l’utilizzo di fonti di energia rinnovabile nonché l’efficientamento energetico ed idrico.

Figura 2 - Le sei mission del Piano Nazionale di Ripresa e Resilienza (PNRR) (Fonte: Ministero dell’Economia e delle Finanze)

Figura 2 - Le sei mission del Piano Nazionale di Ripresa e Resilienza (PNRR) (Fonte: Ministero dell’Economia e delle Finanze)

Requisiti e aspettative per l’integrazione dei fattori ESG nel settore bancario

Alla luce del contesto sopradescritto, le banche e le istituzioni finanziarie, oltre a svolgere un ruolo chiave nel processo di rilancio economico, sono anche tenute ad integrare i fattori ESG in coerenza con i requisiti normativi previsti. A tal fine, l’Autorità Bancaria Europea (EBA) e la Banca Centrale Europea (BCE) hanno previsto roadmap specifiche per promuovere la transizione verso la finanza sostenibile.

In particolare, EBA ha definito un Action Plan che prevede l’integrazione progressiva dei fattori ESG da parte del sistema bancario nelle strategie di business e nella gestione, valutazione e monitoraggio dei rischi entro il 2025.

Tale roadmap terminerà con una relazione finale che sarà presentata entro il 2025 alle autorità europee per valutare l’introduzione di un trattamento prudenziale specifico per le esposizioni relative ad obiettivi ambientali e sociali che potrà condurre a potenziali benefici in termini di minori assorbimenti patrimoniali.

In parallelo, BCE ha pubblicato la “Guida sui rischi climatici ed ambientali” (novembre 2020), che definisce le aspettative del Supervisor in merito all’identificazione, alla gestione e al monitoraggio dei rischi climatici ed ambientali. Tali rischi dovranno essere integrati all’interno della strategia aziendale, del Risk Management framework e nei processi di reporting e disclosure in previsione del Supervisory Review and Evaluation Process (SREP) che, a partire dal 2023, includerà l’assessment sulla gestione dei rischi climatici-ambientali nei quattro building block per alimentare il relativo score.

Infine, il processo di integrazione progressiva dei fattori ESG dovrà prevedere l’aderenza agli obblighi informativi in materia di sostenibilità, quali ad esempio i requisiti introdotti dalla Sustainable Finance Disclosure Directive (SFRD), applicabili da marzo 2021 a tutti i partecipanti al mercato finanziario.

Di conseguenza, le aspettative EBA, di BCE e prospetticamente di Banca d’Italia, nonché gli obblighi di disclosure, impatteranno trasversalmente gli enti creditizi, inclusi gli operatori attivi nel business del factoring.

L’adozione dell’approccio ESG come leva di creazione di valore per il factoring

L’adozione di un approccio ESG, oltre ad essere finalizzato a garantire la compliance al framework normativo, deve rappresentare un’opportunità di conservazione e creazione di valore per l’intera filiera del factoring (factor e imprese clienti), portando ad un miglior posizionamento strategico, ad un upside reputazionale e nonché ad una maggior attrattività sul mercato.

In particolare, per il factor è possibile azionare alcune leve di valore ESG che possono portare a benefici rilevanti se correttamente indirizzate. A titolo di esempio, i factor potrebbero evolvere il proprio modello di business rafforzando l’attuale base clienti, avviando un percorso di selezione, in un arco temporale da definire, delle imprese anche sulla base della compliance ai fattori ESG in modo da identificare le aziende che dimostrano in maniera prospettica una presenza sul mercato maggiormente stabile nel medio lungo periodo. Inoltre, può essere valutato l’ampliamento del catalogo prodotti in modo da consolidare il mercato attualmente servito e attrarre nuova clientela anche alla luce di potenziali sinergie con trend emergenti e maggiormente impattanti (e.g. piattaforma Fintech). Tali sinergie permetterebbero un’ottimizzazione delle modalità di origination del credito tramite l’integrazione dei fattori ESG all’interno della valutazione del rischio e dei driver di selezione delle imprese clienti. In quest’ottica, la ridefinizione del posizionamento strategico potrebbe condurre ad ulteriori benefici per il factor in termini reputazionali e di riconoscimento sul mercato anche grazie alla concessione di credito a imprese clienti provviste di certificazioni ESG. Inoltre, la compliance al framework ESG potrebbe portare a vantaggi derivanti dalla mitigazione dei rischi ESG, dalla possibilità di accedere a funding a condizioni più favorevoli nonché da potenziali minori oneri patrimoniali.

La transizione ESG porterà potenzialmente a molteplici benefici anche per le imprese cedenti ed i debitori ceduti garantendo una maggiore stabilizzazione del business e vantaggi in ottica di value creation.

L’aderenza al framework ESG potrà consentire, ad esempio, l’ampliamento dell’accesso al credito anche grazie all’interazione con factor specializzati nella valutazione e nel monitoraggio di attività ESG. Inoltre, potranno essere raggiunti anche vantaggi di natura economica tra cui la possibilità di accedere a condizioni contrattuali più favorevoli ottenendo, ad esempio, la concessione di dilazioni di pagamento.

L’iniziativa ESG di Assifact e PwC per il factoring

Alla luce del contesto descritto, caratterizzato dalla necessità di garantire l’aderenza al framework normativo e dalle potenziali opportunità di business derivanti dalla transizione ESG, Assifact, congiuntamente a PwC, ha avviato un progetto volto a identificare e valutare gli impatti ESG sul modello di business del factoring. Il progetto includerà una prima fase di analisi di impatto qualitativa per gli attori coinvolti nell’operatività del factoring con particolare attenzione agli impatti per i factor. In base all’esito dell’analisi, saranno predisposte delle linee guida ESG dedicate per i factor associati con l’obiettivo di indirizzare l’identificazione delle principali azioni di adeguamento per la transizione verso una finanza sostenibile.