L’intermediazione finanziaria non bancaria nella relazione della Banca d’Italia

La crescita dei prestiti erogati alle imprese da banche e società finanziarie si è nettamente ridimensionata nel 2021, dopo la forte espansione osservata nel primo anno della pandemia. Sono tuttavia molto aumentati i finanziamenti ricevuti nell’ambito del factoring

Il miglioramento del quadro macroeconomico, insieme alle misure di sostegno varate dal Governo in risposta alla pandemia, si è riflesso positivamente sui bilanci bancari nel 2021. In prospettiva, la graduale conclusione degli interventi pubblici di supporto e soprattutto gli sviluppi della guerra in Ucraina costituiscono rilevanti fonti di incertezza per la redditività e per la qualità degli attivi degli intermediari creditizi.

I prestiti bancari hanno fortemente rallentato per effetto della minore domanda di finanziamenti da parte delle imprese, connessa con l’elevata liquidità accumulata e con l’aumento dei flussi di cassa associati alla ripresa economica.

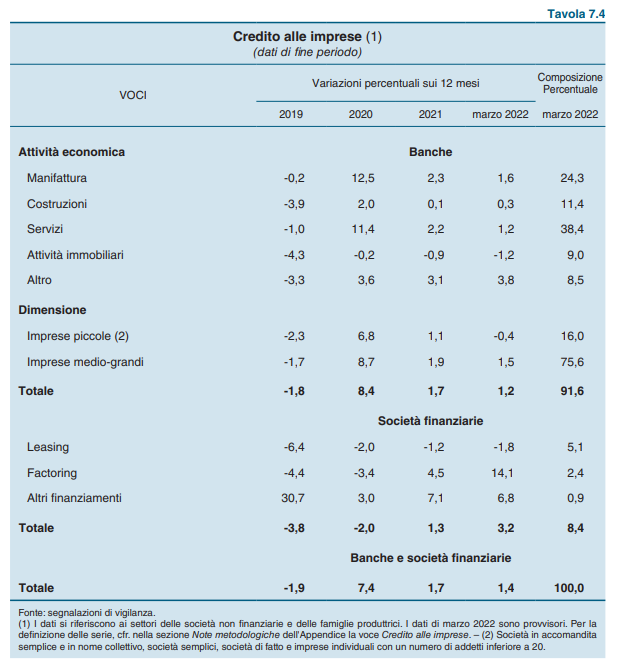

La crescita dei prestiti erogati alle imprese da banche e società finanziarie si è nettamente ridimensionata nel 2021, dopo la forte espansione osservata nel primo anno della pandemia. Il rallentamento è principalmente riconducibile alla minore domanda di credito connessa con l’abbondante liquidità accumulata nell’ultimo biennio, anche a scopo precauzionale. Sono tuttavia molto aumentati i finanziamenti ricevuti nell’ambito del factoring, grazie all’incremento delle vendite e dei crediti commerciali. La debole dinamica complessiva dei finanziamenti è proseguita nei primi mesi dell’anno in corso.

L’erogazione di prestiti attraverso canali digitali non bancari è in espansione, anche per le conseguenze determinate dalla crisi pandemica; il loro peso è ancora contenuto come negli altri principali paesi europei. Sono aumentate le cessioni di fatture commerciali (invoice trading), che hanno raggiunto un ammontare di 1,2 miliardi nei dodici mesi terminanti a giugno del 2021, con un incremento del 7,5% sul periodo precedente; in questo segmento il volume delle attività delle piattaforme italiane è il più elevato in Europa.

L’incidenza dei crediti deteriorati sul totale dei finanziamenti si è portata su un livello inferiore a quello osservato prima dell’avvio della crisi finanziaria globale e pressoché in linea con la media dei principali paesi dell’area dell’euro. La redditività delle banche è cresciuta, tornando sui livelli degli anni precedenti l’emergenza sanitaria, principalmente per la riduzione del flusso delle rettifiche di valore sui prestiti che era stato molto elevato nel 2020. I ricavi sono aumentati grazie all’andamento positivo delle commissioni, mentre il margine di interesse è appena diminuito.

La struttura dell’intermediazione finanziaria

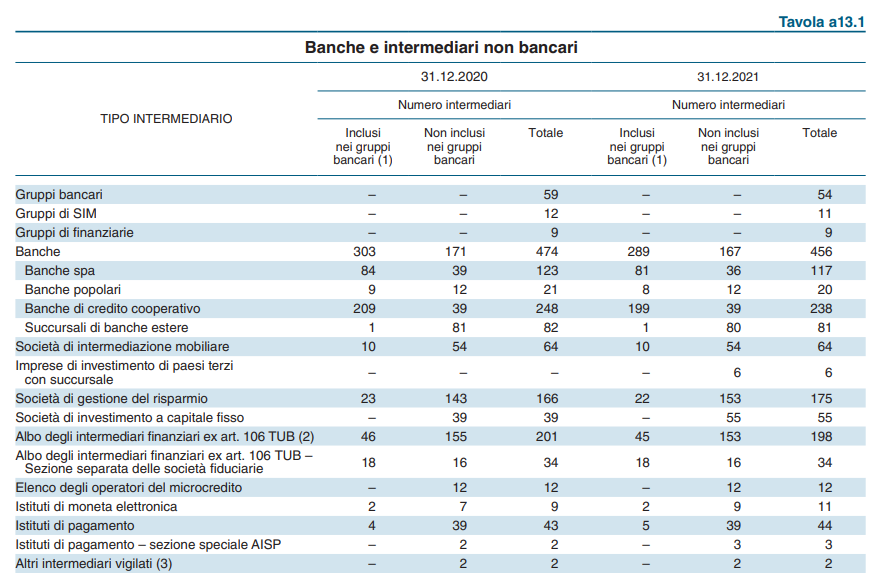

Alla fine del 2021 il sistema bancario italiano era costituito da 141 intermediari (149 nel 2020), che includevano 54 gruppi e 87 banche individuali; quest’ultimo insieme era composto da 39 banche di credito cooperativo (BCC) non facenti parte di gruppi, 36 società per azioni e 12 banche popolari. I gruppi classificati come significativi nell’ambito del Meccanismo di vigilanza unico (SSM) erano 11. A questi si sono aggiunti all’inizio del 2022 i gruppi Mediolanum e Fineco, il cui attivo ha superato stabilmente la soglia dei 30 miliardi di euro prevista per essere inclusi in quella categoria. Ai 13 gruppi significativi è riconducibile l’82% del totale degli attivi del sistema.

Nell’ultimo decennio il numero di intermediari bancari indipendenti si è notevolmente ridotto, soprattutto per effetto di operazioni di concentrazione, in linea con le tendenze osservate negli altri principali paesi dell’area dell’euro.

Si è inoltre osservato un aumento della concorrenza per la presenza di operatori (banche estere e intermediari non bancari) che fanno un uso intensivo della tecnologia nell’offerta di servizi finanziari (FinTech).

Nel 2021 il numero dei dipendenti e quello degli sportelli sono rispettivamente diminuiti del 2 e dell’8%; dal 2012, il calo è stato del 13 e del 34%.

Alla fine del 2021 erano iscritti nei relativi albi 175 SGR, 55 Sicaf, 70 imprese di investimento (di cui 64 SIM italiane e 6 extra UE), 11 gruppi di SIM, 197 intermediari finanziari, 47 IP, 11 Imel. Erano inoltre censiti 12 operatori del microcredito, 34 società fiduciarie, 603 operatori professionali in oro. I 47 IP comprendono anche 6 ibridi finanziari (ossia intermediari finanziari, già iscritti nel relativo albo, autorizzati a prestare servizi di pagamento a valere su patrimoni destinati) e 3 prestatori del servizio di informazione sui conti (account information service providers, AISP), istituti di pagamento iscritti in una sezione speciale dell’albo previsto dall’art. 114-septies del TUB.

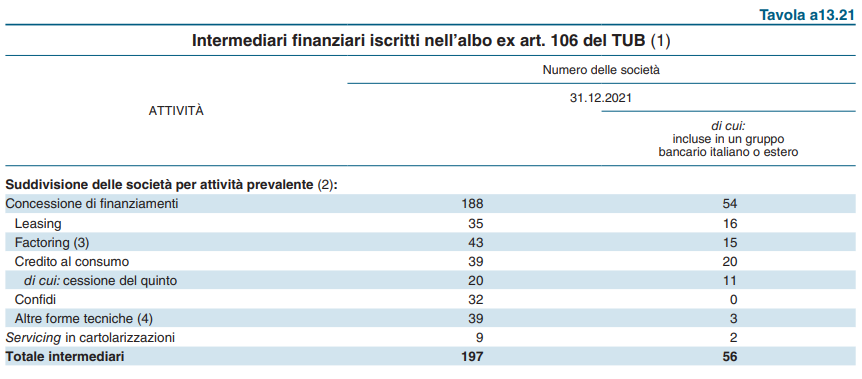

Gli intermediari finanziari sono attivi soprattutto nei servizi di finanziamento a famiglie e imprese, nell’acquisto e nella gestione di crediti deteriorati (bad finance) e nelle cartolarizzazioni (servicers). Nel 2021 sono stati autorizzati cinque nuovi intermediari e ne sono stati cancellati sette. Di questi ultimi, uno è stato iscritto all’albo delle banche, due sono stati cancellati per decadenza dell’autorizzazione e quattro sono stati oggetto di operazioni di incorporazione.

Impieghi, redditività, rischi e patrimonio

Nel 2021 i prestiti delle banche alla clientela residente in Italia sono aumentati del 2%. Secondo le indagini qualitative presso gli intermediari, il rallentamento è ascrivibile principalmente alle minori richieste dei prenditori, mentre le politiche di offerta si sono mantenute distese.

La decelerazione dei prestiti rispecchia l’andamento di quelli destinati alle imprese, il cui ritmo di espansione è sceso nel corso del 2021 dall’8,4 all’1,7%. Le ingenti riserve di liquidità accumulate durante la crisi sanitaria e la ripresa dei flussi di cassa conseguente al miglioramento dell’attività economica hanno portato a un ridimensionamento della crescita delle domande di finanziamento.

Le misure di sostegno introdotte dal Governo in risposta alla pandemia hanno influenzato anche nel 2021 l’erogazione del credito alle società non finanziarie.

Le banche che hanno concesso una quota maggiore dei loro prestiti sotto forma di finanziamenti assistiti da garanzia pubblica hanno anche registrato tassi di crescita del credito più elevati.

Nel 2022, per sostenere l’economia e contenere gli effetti negativi derivanti dal rincaro dei beni energetici a seguito della guerra in Ucraina, la Commissione europea ha approvato un quadro temporaneo in materia di aiuti di Stato che consente ai paesi membri di concedere nuove garanzie pubbliche fino al 31 dicembre; in questo contesto, il Governo italiano ha esteso le garanzie pubbliche adottate in risposta alla pandemia e ha introdotto nuove misure a sostegno dei finanziamenti per le aziende con esigenze di liquidità.

Nel 2021 il flusso di nuovi prestiti deteriorati in rapporto al totale dei crediti in bonis è leggermente aumentato, all’1,3%, mantenendosi comunque su valori contenuti. L’incremento ha risentito della graduale scadenza delle misure di sostegno per famiglie e imprese, in particolare delle sospensioni dei pagamenti. Circa tre quarti del flusso dei crediti deteriorati consistevano in prestiti ad aziende che avevano fatto ricorso alle moratorie.

È proseguito il calo della consistenza dei crediti deteriorati, soprattutto attraverso operazioni di cessione per circa 20 miliardi. Nel 2021 il rapporto tra l’ammontare dei crediti deteriorati e il totale dei prestiti al netto delle rettifiche è diminuito di circa 50 punti base, all’1,7% (al lordo è sceso di 100 punti base, al 3,4%).

Nel 2021 la redditività delle banche italiane è migliorata: il rendimento annualizzato del capitale e delle riserve (ROE) al netto delle componenti straordinarie è aumentato dal 2,0 al 6,0%. Il margine di interesse è sceso dell’1,4%; il calo dei tassi medi attivi ha più che compensato gli effetti dei maggiori volumi di credito. Il significativo flusso di prestiti assistiti da garanzie statali, caratterizzati a parità di altre condizioni da un tasso mediamente inferiore rispetto a quelli di mercato, ha contribuito alla riduzione del rendimento medio sui finanziamenti alle imprese. Alla fine del 2021 il capitale di migliore qualità (CET1) delle banche italiane era il 15,3% degli RWA, circa 20 punti base in meno rispetto a un anno prima. La lieve diminuzione è riconducibile principalmente a operazioni straordinarie di distribuzione di dividendi e riacquisto di azioni proprie, successive al venire meno della raccomandazione da parte delle autorità di vigilanza di limitare la distribuzione degli utili nel contesto della pandemia.

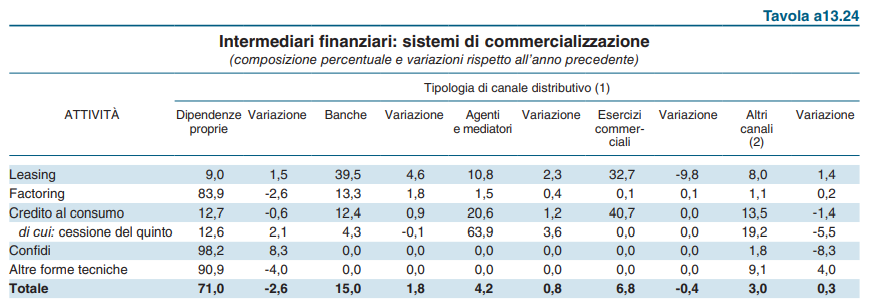

Nel 2021 l’attività degli intermediari creditizi non bancari si è nel complesso ampliata in tutti i principali comparti (leasing e factoring, credito al consumo e attività di riscossione dei crediti ceduti e di svolgimento dei servizi di cassa e di pagamento).

Gli impieghi degli intermediari specializzati nel leasing e nel factoring, diminuiti nei due anni precedenti, sono aumentati del 4%, a 83 miliardi; anche le attività delle società di credito al consumo e di cessione del quinto dello stipendio o della pensione sono cresciute di circa il 4%, a 35 miliardi.

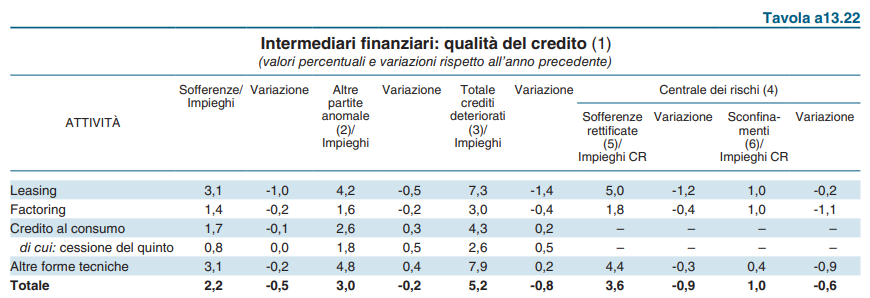

Il protrarsi fino a dicembre delle misure di sostegno introdotte dal Governo in risposta alla pandemia ha attenuato le difficoltà di rimborso dei prestiti da parte della clientela; alla fine del 2021 l’incidenza dei finanziamenti deteriorati al lordo delle rettifiche di valore sul totale di quelli concessi dagli intermediari creditizi non bancari si era ridotta di 0,8 punti percentuali rispetto al 2020, al 5,2%.

Nel 2021 si è osservata una ripresa della redditività del complesso degli intermediari creditizi non bancari: la crescita dei volumi intermediati si è tradotta in un incremento del margine di intermediazione (ampliatosi del 3,9%), che ha più che compensato il rialzo dei costi operativi (2,3%). Il rapporto tra i fondi propri e le attività ponderate per il rischio è salito al 16,2% (15,8 nel 2020).

I controlli sugli intermediari finanziari non bancari

La vigilanza sugli intermediari bancari e finanziari si è caratterizzata per l’integrazione delle attività normative, di analisi a distanza e di verifiche ispettive, con particolare attenzione agli aspetti che riguardano trasversalmente le diverse tipologie di intermediari. L’azione di vigilanza bancaria e finanziaria ha prestato una crescente attenzione alla corretta gestione dei rischi legati ai cambiamenti climatici, promuovendo la trasparenza e la visione a lungo termine nelle scelte gestionali e di investimento degli intermediari.

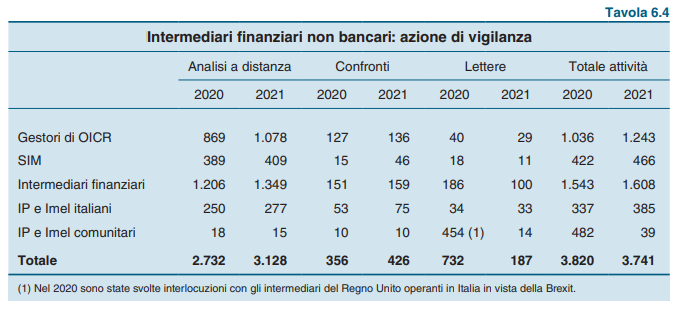

Lo scorso anno sono state condotte oltre 3.700 azioni di vigilanza sugli intermediari finanziari non bancari.

Per meglio valutare gli impatti della pandemia sulla situazione tecnica degli intermediari finanziari, nel corso del 2021 la Banca ha rafforzato le attività di analisi con la raccolta di dati e informazioni su base mensile. Nell’ultimo ciclo SREP il 42% delle società si è collocato in area sfavorevole (al pari dell’anno precedente). I giudizi negativi hanno riguardato soprattutto i modelli di business e la redditività, entrambi messi a dura prova dalla pandemia. Per gli intermediari che concedono finanziamenti (leasing, factoring), le misure di sostegno connesse con l’emergenza hanno per il momento evitato impatti sulla rischiosità creditizia.

L’Istituto ha intensificato la vigilanza sugli intermediari specializzati nella gestione degli NPL, la cui attività è cresciuta a seguito delle iniziative di cessione dei crediti avviate dalle banche. I controlli hanno fatto emergere prassi che potrebbero depotenziare il ruolo di garanzia dei servicers. La Banca ha pertanto inviato ai servicers bancari e finanziari una comunicazione chiedendo una più puntuale attività di monitoraggio dei recuperi e ha avviato una specifica rilevazione per integrare il set informativo periodico delle operazioni di cartolarizzazione, anche con riguardo a quelle assistite da garanzia pubblica.

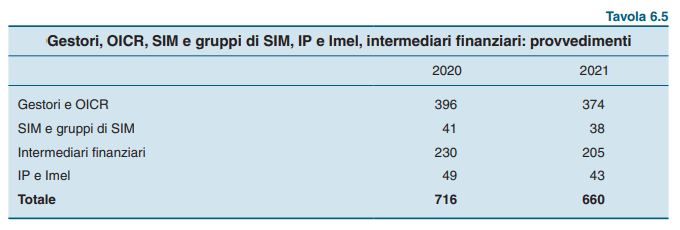

Nel corso del 2021 sono stati adottati 660 provvedimenti nei confronti degli intermediari non bancari.

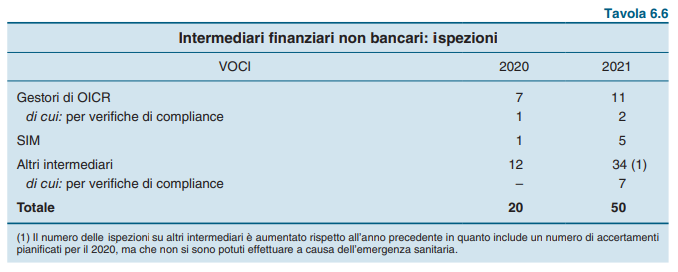

L’Istituto ha condotto 50 ispezioni su intermediari finanziari non bancari. Le ispezioni hanno evidenziato per le società finanziarie carenze negli assetti di governo e controllo e nei presidi del rischio di credito; per gli altri intermediari, rischi operativi e di reputazione.

I controlli in materia di trasparenza e correttezza

Per la pianificazione delle attività di controllo sui comportamenti degli intermediari, la Banca d’Italia utilizza le informazioni relative al contesto macroeconomico, all’evoluzione del quadro regolamentare, nonché le segnalazioni della clientela e delle associazioni dei consumatori, nonché le evidenze della pregressa attività di controllo e di quelle di altre funzioni della Banca o di altre autorità.

Sono stati effettuati 50 incontri con gli esponenti aziendali e sono state inoltrate 160 richieste scritte di intervento; ai 105 intermediari complessivamente coinvolti è stato chiesto di rimuovere le anomalie rilevate, completare le azioni di rimedio avviate e più in generale adoperarsi in una prospettiva di maggiore tutela della clientela. È stata poi sviluppata un’analisi a distanza sui siti internet di 24 intermediari per: (a) verificare l’aderenza alla normativa di riferimento rispetto alla presentazione e al contenuto della documentazione precontrattuale e contrattuale; (b) valutare la coerenza tra il canale comunicativo utilizzato e l’informazione veicolata, esaminando anche la fruibilità delle informazioni fornite. L’attività ispettiva si è svolta attraverso verifiche condotte presso le direzioni generali, nell’ambito di ispezioni ad ampio spettro oppure mirate alla verifica del rispetto della normativa di trasparenza (in 16 casi).

I controlli in materia di contrasto al riciclaggio e al finanziamento del terrorismo

La Banca d’Italia esercita la vigilanza in materia AML/CFT su un ampio numero di soggetti, comprendenti gli intermediari bancari e finanziari con sede nel nostro paese e le succursali insediate in Italia di intermediari bancari e finanziari esteri.

Lo scorso anno sono state effettuate 63 convocazioni di esponenti aziendali e inviate 118 lettere con richieste di chiarimenti o di interventi.

Il rispetto della disciplina AML/CTF è stato anche oggetto di accertamenti ispettivi nell’ambito sia di ispezioni a spettro esteso, sia di controlli mirati. Nel corso dell’anno sono state infatti condotte due campagne tematiche per verificare: (a) l’adeguatezza dei presidi a fronte dei potenziali rischi AML legati alle misure di sostegno concesse dal Governo per l’emergenza sanitaria; (b) la raccolta tramite canali innovativi (ad es. piattaforme online). Le verifiche ‒ che hanno interessato 11 intermediari (9 banche e 2 intermediari non bancari) ‒ hanno evidenziato diffuse necessità di rafforzamento dei presidi AML e, in due casi, carenze più rilevanti in tema di funzioni di controllo interno, adeguata verifica, conservazione dei dati e collaborazione attiva.

La vigilanza sul FinTech

La Banca d’Italia segue l’innovazione finanziaria sia nell’ambito delle attività ordinarie sia con approfondimenti mirati. L’obiettivo di incoraggiare attività innovative in grado di accrescere l’efficienza e la competitività del sistema finanziario nazionale è sempre affiancato da un’accurata analisi dei possibili rischi.

Nel novembre 2021 si è conclusa la terza edizione dell’indagine FinTech nel sistema finanziario italiano. L’indagine ha coinvolto 59 gruppi, 53 banche e 51 intermediari non bancari selezionati in base ai volumi di operatività, ai modelli di business e alla propensione ad innovare. Dall’analisi è emerso che la digitalizzazione dei processi aziendali e dei servizi fa spesso leva su collaborazioni con società FinTech e può tradursi in una maggiore produttività. L’automazione può inoltre migliorare i processi di controllo degli intermediari. Il ricorso a società terze necessita tuttavia un attento presidio dei rischi operativi e legali.

Lo scorso anno 4 operatori FinTech europei di primaria importanza hanno presentato domanda per stabilire succursali in Italia; per 3 l’iter si è concluso positivamente; una richiesta è in corso di valutazione. L’ingresso di questi operatori contribuisce alla crescita del settore FinTech in Italia con potenziali benefici per la clientela, anche in termini di inclusione finanziaria. L’azione della Banca mira ad assicurare il rispetto delle norme nazionali su trasparenza e antiriciclaggio.

A partire dal luglio 2021 la Banca d’Italia ha avviato con la Consob e con l’Istituto per la vigilanza sulle assicurazioni (Ivass) i lavori sulla sandbox regolamentare, ponendo le basi per un dialogo con gli operatori che consenta di orientarli nello sviluppo dei progetti e nel loro corretto inquadramento regolamentare. Nella prima fase di presentazione delle richieste di ammissione alla sandbox, chiusa il 15 gennaio 2022, a fronte di circa 50 contatti, anche con operatori esteri, sono pervenute alla Banca 32 domande di ammissione, principalmente da operatori FinTech che collaborano con soggetti vigilati o regolamentati (21) e, in numero minore, da soggetti vigilati o regolamentati (5). Rilevante è la percentuale di progetti relativi a prodotti e a servizi basati su applicazioni riguardanti la blockchain (distributed ledger technologies, DLT), la “tokenizzazione” di strumenti finanziari e altri beni, i pagamenti digitali e in criptoattività; diverse iniziative hanno riguardato invece innovazioni di processo (acquisizione dei clienti tramite piattaforme digitali). Le domande di ammissione sono in corso di esame; seguirà, per i progetti ammessi, l’avvio della sperimentazione vera e propria.

Estratto da: Relazione annuale e Relazione sulla gestione e sulle attività della Banca d’Italia, 31 maggio 2022