PA ed export sostengono il turnover nella prima metà del 2023

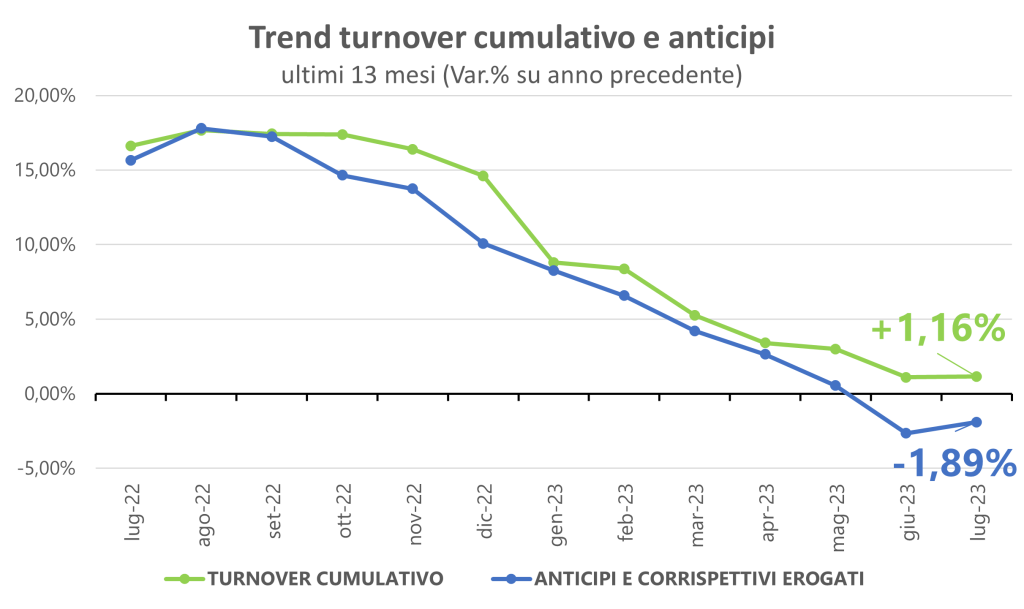

Nonostante la complessità del periodo congiunturale attuale, il mercato del factoring italiano continua a mantenere tassi di crescita positivi anche all’inizio del terzo trimestre 2023, facendo registrare a luglio una crescita pari a +1,16% in termini di turnover cumulativo e una lieve flessione degli anticipi e corrispettivi erogati in essere, pari a -1,89% rispetto allo stesso periodo dell’anno precedente. Un contributo rilevante nel primo semestre è arrivato dal mercato dei crediti commerciali smobilizzati verso la PA e dalla ripresa del turnover internazionale (in particolare dell’export)

L’Osservatorio credito commerciale e factoring (Credifact), promosso da Assifact, ha pubblicato i dati definitivi del mercato italiano del factoring al 31 luglio 2023. A fine luglio 2023, il turnover del mercato del factoring ammonta a un volume cumulativo di 162,71 miliardi di euro e in termini di tasso di crescita registra un +1,16% rispetto allo stesso periodo dell’anno precedente. Le anticipazioni erogate in essere raggiungono quasi 47 miliardi di euro e decrescono dell’1,89% rispetto a luglio 2022.

Fonte: Statistiche mensili Assifact, Dati definitivi del mercato del factoring al 31 luglio 2023

Fonte: Statistiche mensili Assifact, Dati definitivi del mercato del factoring al 31 luglio 2023

Fonte: Statistiche mensili Assifact, Dati definitivi del mercato del factoring al 31 luglio 2023

Fonte: Statistiche mensili Assifact, Dati definitivi del mercato del factoring al 31 luglio 2023

Il turnover derivante da operazioni di Supply Chain Finance (Reverse Factoring e Confirming) raggiunge 15,9 miliardi di euro, attestandosi ad una quota di mercato pari al 10% di penetrazione e mantenendo un tasso di crescita pari a +2,17% rispetto a luglio 2022 e superiore al factoring tradizionale.

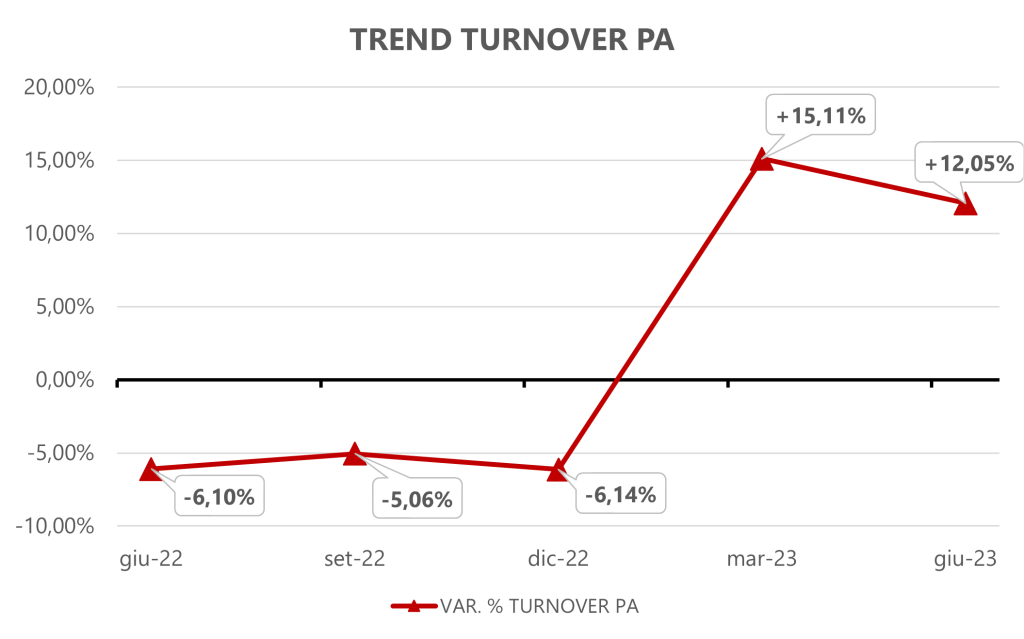

Un contributo importante al turnover dell’industria del factoring nell’anno in corso giunge dall’attività di smobilizzo crediti commerciali verso la Pubblica Amministrazione. Dal primo trimestre dell’anno in corso è evidente un cambio di tendenza da parte dei fornitori delle amministrazioni pubbliche, con un tasso di crescita tendenziale del turnover che passa dal -6,14% di dicembre 2022 al +15,11% di marzo 2023 e si consolida a fine primo semestre (+12%).

Fonte: Elaborazione statistiche trimestrali Assifact

Fonte: Elaborazione statistiche trimestrali Assifact

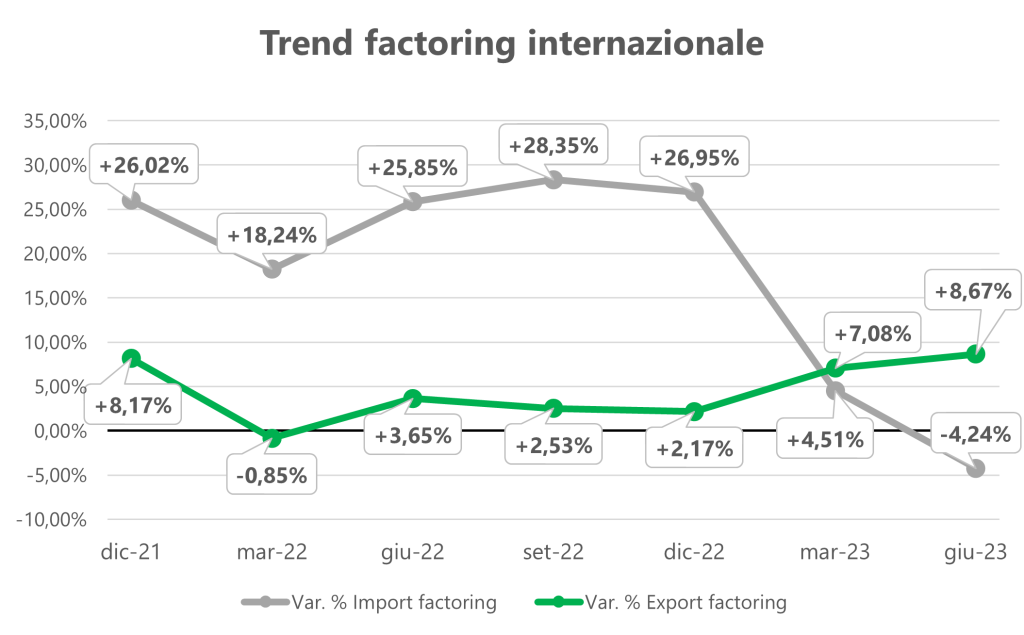

Un altro prodotto del mercato che sta facendo registrare tassi di crescita superiori al mercato complessivo del factoring risulta essere il factoring internazionale. Al termine del secondo trimestre i cedenti italiani che esportano all’estero hanno contribuito alla dinamica positiva del factoring internazionale, facendo registrare un tasso di crescita dell’export factoring del +8,67% rispetto a giugno 2022, a differenza della componente di import factoring (cedenti esteri che smobilizzano i crediti verso imprese italiane), storicamente comunque meno rilevante, che invece risulta essere in calo (-4,24%).

Fonte: Elaborazione statistiche trimestrali Assifact

Fonte: Elaborazione statistiche trimestrali Assifact

Per ulteriori informazioni e dettagli di mercato si rimanda all’Osservatorio del credito commerciale e factoring, CrediFact. Clicca qui per saperne di più

A fine luglio è giunta inoltre alla sedicesima edizione l’analisi annuale dei dati aggregati relativi al credito specializzato, effettuata dalle tre Associazioni di categoria (Assifact, Assilea e Assofin) cui aderiscono le banche e gli intermediari finanziari rispettivamente attivi nel settore del factoring, del leasing e del credito alle famiglie. Nel 2022, in Italia, nonostante le tensioni geo-politiche e macroeconomiche, si è registrata una crescita significativa del PIL (+3,7%), sebbene inferiore a quella segnata l’anno precedente. In tale scenario, l’attività congiunta del credito specializzato ha raggiunto i 405,5 miliardi di euro in termini di volume, ammontare pari al 21,2% del prodotto interno lordo (era 20,6% nel 2021), aumentando del +10,9% rispetto al 2021. Nell’anno passato, la crescita è stata più marcata per il factoring (+14,6%), seguito dal leasing (+9,7%), mentre il credito alle famiglie si posiziona sostanzialmente sugli stessi volumi di un anno prima (+0,4%). Con riferimento alle tipologie di intermediari operanti nei diversi comparti, si rileva come il 66,0% dei flussi totali di credito provenga dagli operatori specializzati e il 34,0% dalle banche generaliste. Nei primi tre mesi del 2023, l’evoluzione complessiva risulta ancora in crescita (+2,5% nel confronto con lo stesso periodo del 2022), sebbene in rallentamento rispetto a quella registrata a fine 2022.

Fonte Statistiche congiunte Assifact-Assilea-Assofin

Fonte Statistiche congiunte Assifact-Assilea-Assofin

Per ulteriori informazioni e dettagli delle statistiche congiunte Assifact, Assilea e Assofin si rimanda al comunicato stampa. Clicca qui per saperne di più