Necessaria accelerazione sulla sostenibilità

Nonostante il generale convincimento che lo sviluppo sostenibile sia l’unica strada percorribile e gli impegni già assunti dalla comunità internazionale, si è registrata una battuta d’arresto sul raggiungimento degli obiettivi dell’Agenda 2030. Banche e intermediari finanziari sono consapevoli dell’importanza delle tematiche ESG, sia in termini di promozione del cambiamento che di mappatura e gestione di nuovi rischi, e sono fortemente sollecitati dalla Banca d’Italia che sta fornendo un importante e attivo contributo alla finanza sostenibile, sia nell’accrescere la conoscenza e la sensibilità degli operatori che nel monitorare i progressi degli intermediari

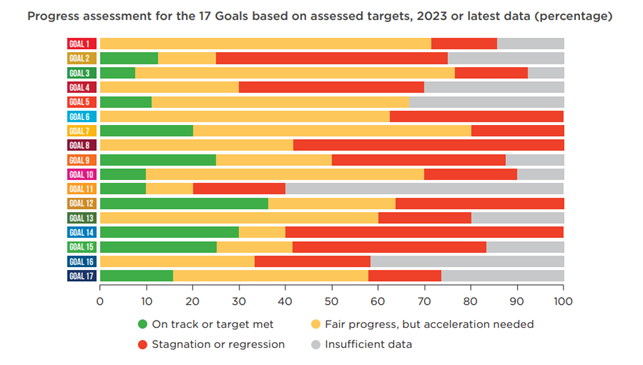

Nonostante il generale convincimento che lo sviluppo sostenibile sia l’unica strada percorribile e gli impegni già assunti dalla comunità internazionale, si è registrata una battuta d’arresto sul raggiungimento degli obiettivi dell’Agenda 2030: per alcuni obiettivi si evidenziano lievi miglioramenti, per altri la situazione appare stabile mentre per altri ancora la situazione è addirittura peggiorata. È quanto emerge dal Rapporto dell’ONU “The Sustainable Development Goals Progress Chart 2023”.

Di questo passo, senza un rinnovato impegno condiviso e una forte accelerazione, gli Obiettivi di Sviluppo Sostenibile (SDG’s) non potranno essere raggiunti tanto che il Rapporto parla di “Promise in peril”.

Il Rapporto lancia l’allarme e invoca una nuova alleanza globale di azione e accelerazione da parte di tutti gli stakeholder, chiamando un Rescue Plan for People and Planet.

Fra i protagonisti di questa azione, è a più riprese richiamato il settore finanziario che deve accompagnare la transizione, favorire l’orientamento delle risorse finanziare verso le attività a basso impatto ambientale e resilienti al cambiamento climatico e verso la trasformazione digitale ed ecologica, premiare le realtà innovative da punto di vista tecnologico e organizzativo e attente ai profili sociali, specialmente in tema di lotta alle disuguaglianze, inclusività e parità di genere.

Banche e intermediari finanziari sono consapevoli dell’importanza delle tematiche ESG, sia in termini di promozione del cambiamento che di mappatura e gestione di nuovi rischi, e sono fortemente sollecitati dalla Banca d’Italia che sta fornendo un importante e attivo contributo alla finanza sostenibile, sia nell’accrescere la conoscenza e la sensibilità degli operatori che nel monitorare i progressi degli intermediari nella integrazione dei fattori ESG nei modelli di business, nelle strategie aziendali, nella governance e nella controllo dei rischi.

A questo proposito, dopo le anticipazioni nel corso dei workshop del 7 e 8 settembre 2023, Banca d’Italia ha pubblicato le principali risultanza dell’anali dei piani di azione per l’allineamento alle aspettative di vigilanza sui rischi climatici e ambientali che banche e intermediari finanziari non bancari dovevano trasmettere all’autorità di vigilanza entro il 31 marzo 2023.

Emerge consapevolezza circa l’importanza dei rischi climatici e ambientali, sia dal punto di vista operativo che strategico, con la definizione di numerose e variegate iniziative, non accompagnata peraltro da una proporzionale messa a terra che nei dia concreta attuazione. Molte iniziative sono realizzate, altre in corso di attuazione, alcune sono solo descritte (ma in termini generali senza dettagli realizzativi concreti) o pianificate e non avviate.

L’adeguamento dei profili di governance è apparso maggiormente avviato rispetto ad altri aspetti, con dettagli sugli interventi organizzativi e chiara definizione di ruoli e competenze. Numerose le iniziative di formazione destinate ai CdA per accrescere le competenze in materia. È stata molto apprezzata la scelta di alcuni intermediari di introdurre le competenze ESG fra i requisiti di valutazione dei soggetti da inserire nel board e anche questi obiettivi nelle policy di remunerazione.

Fra i punti deboli di un numero significativo dei piani d’azione, la eccessiva genericità di molte iniziative proposte per l’allineamento con le Aspettative di Vigilanza, descritte senza una tempistica indicativa di realizzazione e una stima delle risorse necessarie ovvero con scarsa declinazione sullo specifico business di riferimento ma mutuando sic et simpliciter le iniziative della capogruppo. Ciò denota che le attività sono ancora in una fase preliminare. Si registra soprattutto un ritardo nella integrazione del catalogo prodotti in ottica ESG.

Il problema principale che emerge dai piani d’azione è quello connesso alla disponibilità dei dati, la raccolta e l’utilizzo ai fini della due diligence ESG e dell’analisi di materialità. La maggior parte degli intermediari si sta appoggiando o valutando il supporto di provider esterni ma non mancano i tentativi raccolta diretta presso la clientela con la somministrazione di questionari ad hoc o iniziative ibride.

Il tema della raccolta dei dati ESG porta in primo piano un tema importante che è quello della risposta da parte delle imprese. La transizione green ha un forte impatto sul settore produttivo, anche in termini di investimenti e costi da sostenere e necessità di dotarsi di strutture adeguate. Per una parte dell’opinione pubblica è forse ancora necessario lavorare sulla consapevolezza della necessità di seguire la strada della sostenibilità, tanto da richiedere interventi pubblici del Presidente della Repubblica e financo di Papa Francesco, ma per molte imprese si manifesta anche certa resistenza a investire nel cambiamento per problemi di carenza di risorse, dimensioni e organici ridotti e difficoltà del monitorare e interpretare la normativa ancora in forte evoluzione.

Per questo specifico problema, Banca d’Italia si aspetta dagli intermediari un’attività di engagement molto forte con le imprese per accompagnarle nella fase di transizione.

Queste evidenze dell’analisi dei piani d’azione da parte di Banca d’Itali confermano quanto era già emerso nella indagine sulla sostenibilità del settore del factoring che Assifact ha realizzato fra la fine del 2022 e l’inizio del 2023 per valutare lo stato dell’arte e indagare a 360 gradi i profili generali di organizzazione e compliance a quelli ambientali, dagli aspetti sociali e di gestione del personale a quelli di business e risk management delle società di factoring. Il settore del factoring ha avviato – come tutto il comparto creditizio e finanziario – una profonda riflessione sui temi ESG e un percorso di transizione verso la finanza sostenibile che in effetti sconta qualche ritardo con la presenza di numerosi cantieri sui diversi fronti analizzati.

Maggiori i progressi per gli ambiti di governance, organizzazione, attenzione agli aspetti sociali e attinenti alla gestione del personale (76% aveva già adottato policy e linee guida in materia di diversità e inclusione, 65% ha adottato un sistema di governance che incorpora i principi e gli obiettivi di sostenibilità, con comitati e strutture ad hoc che hanno la responsabilità della strategia in tema di sostenibilità, della definizione degli obiettivi e del monitoraggio).

Le percentuali di “messa a terra” si riducevano avvicinandoci ai profili core di business e risk management. Il 35% delle società contributrici ha già avviato una integrazione della valutazione della clientela con i profili ESG per alcune tipologie di clienti, quali ad esempio la clientela primaria, i clienti corporate o nell’ambito di SCF. Di queste società, il 50% ha implementato la valutazione della clientela con un processo di due diligence ESG risk based. Minore il peso dell’offerta factoring ESG e degli interventi di integrazione del catalogo prodotti con un prodotto factoring specifico ESG (circa il 12%) e con ambito applicativo limitato clientela primaria o operatività specifica, in ragione anche della complessità del prodotto che – seppur asset based e quindi potenzialmente in grado di consentire una migliore conoscenza della clientela – non è sempre facilmente standardizzabile, richiedendo maggior tempo e approfondimento per un intervento strutturato sull’offerta.

I problemi principali erano e sono riconducibili a:

- disponibilità e qualità dei dati ESG (il 54% si rivolge a provider esterni o dati pubblici, il 31% sta implementando fonti interne e questionari di self assessment ESG erogati alla clientela, per molti soggetti i rating ESG non sono disponibili o derivano da dati statistici). In questo ambito, eterogeneità dei rating, difficoltà di individuare metriche comuni rispetto alla numerosità e l’eterogeneità dei soggetti da valutare, assenza di principi standardizzati generali o di settore)

- problema di scelta nella valutazione della controparte di riferimento (cedente o debitore) o del credito sottostante.

- Essendo il factoring un prodotto che abbiamo sempre definito “tailor made” ossia poco standardizzabile (perché può assumere varie configurazioni in base alla combinazione degli elementi fondamentali che lo compongono e che sono la gestione, il finanziamento e la garanzia), è anche difficile – in assenza di regole precise e di un quadro regolamentare certo – attribuire la qualificazione green al prodotto e declinare il meccanismo premiante delle condizioni economiche applicate.

Anche l’indagine sulla domanda di factoring realizzata da Assifact sempre nel periodo fine 2022 e inizio 2023, e rivolta alle imprese per raccoglierne il punto di vista sull’evoluzione delle esigenze di gestione del capitale circolante e sulle diverse soluzioni a supporto di quest’ultimo, segnalava in effetti che solo il 12% delle imprese intervistate dichiarava di aver ottenuto una modifica delle condizioni offerte dai finanziatori rispetto al grado di sostenibilità (ESG) dell’azienda stessa ovvero dei crediti ceduti.

Va però anche detto che nella stessa indagine sulla domanda di factoring, oltre la metà delle imprese intervistate (52%) giudicava poco (39%) o per nulla importanti (13%) le questioni ESG e in particolare le caratteristiche ESG del finanziatore (circa il 48% dichiara che tali aspetti risultano essenziali o molto importanti).

Ne deriva quindi anche un tema di “maturità” o “scarsa sensibilità” delle imprese e conseguente difficoltà a reperire direttamente presso le imprese, spesso PMI, le informazioni sui profili ESG. Il sollecito della Banca d’Italia agli intermediari di supportare le imprese nella conoscenza della tematica e delle normative di riferimento, nella individuazione e valorizzazione delle informazioni sui profili ESG e nel riorientamento delle attività assume quindi una valenza quanto mai attuale e concreta.

Va inoltre dato merito all’Autorità di vigilanza di aver dato un forte impulso al settore finanziario con la richiesta a inizio anno dei piani d’azione, prima, e con le numerose iniziative di incontro e confronto, poi. Rispetto ai risultati delle indagini realizzate alla fine 2022 e pubblicate a inizio 2023, gli operatori del settore hanno fatto nel corso del 2023 già molti passi avanti.

La seconda indagine sulla sostenibilità del factoring attualmente in corso e in uscita indicativamente a fine marzo 2024 potrà fornire dati più puntuali.

In questo momento possiamo osservare che le operazioni di Reverse Factoring e Supply Chain Finance sono quelle ad aver trovato il terreno più fertile per lo sviluppo dell’offerta di factoring ESG.

Questo perché sono tipicamente sviluppate con la presenza di un Buyer capofiliera importante, tipicamente già sensibile ai temi ESG, con il supporto di piattaforme digitali spesso costruite ad hoc (dedicate), che hanno già favorito la digitalizzazione dei processi, semplificato e facilitato il processo di on boarding dei crediti, e che opportunamente integrate, con una condivisione del set di dati da richiedere uguale per tutti i fornitori, favoriscono anche la transizione ESG dei fornitori PMI e consentono lo smobilizzo dei crediti a condizioni agevolate anche differenziate in base alle caratteristiche ESG.

L’integrazione dei fattori ESG nel modello di business richiede un processo strutturato e standardizzato e il supporto della tecnologia è funzionale e indispensabile. La spinta tecnologica sta consentendo di mettere a punto modelli di servizio dedicati che sono funzionali anche per l’integrazione dei fattori ESG.

Nelle operazioni di Sustainable Supply Chain Finance si è avvantaggiati dalla presenza di una collaborazione forte con il debitore ceduto e la possibilità di “standardizzare” la raccolta delle informazioni dalle imprese fornitrici cedenti. Inoltre, queste operazioni sono costruite solitamente su piattaforme digitale dedicate con integrazione dei sistemi gestionali e coi sistemi ERP dell’azienda.

La stessa indagine sulla domanda di factoring citata sopra ha evidenziato che il grado di soddisfazione nell’utilizzo del factoring risulta complessivamente elevato: quasi il 55% giudica “ottimo” il livello di soddisfazione complessivo del rapporto e un altro 32% lo valuta “buono”. Fra i principali elementi che contribuiscono all’alto livello di soddisfazione della clientela nei rapporti con i factor, vi è anche il tasso di evoluzione tecnologica dei servizi offerti che, nel giudizio medio delle imprese, risulta superiore rispetto agli altri provider finanziari. Le imprese hanno particolarmente apprezzato lo sforzo profuso dal settore del factoring e i risultati nel digitalizzare e automatizzare le interfacce con i clienti. E in effetti lo sforzo degli operatori del settore del factoring per digitalizzare e innovare è stato rilevante in relazione alle particolari caratteristiche del prodotto che lo distinguono dagli altri prodotti finanziari. Con le piattaforme digitali, proprietarie o in collaborazione con le realtà fintech, le società di factoring hanno integrato e ampliato l’offerta, caratterizzata da prodotti personalizzati, con prodotti e processi maggiormente standardizzati agevolando il ricorso agli strumenti di supporto al capitale circolante anche alle PMI.

Innovazione e digitalizzazione sono quindi per il settore gli strumenti alla base della integrazione dei fattori ESG. Come già stanno facendo le grandi imprese che guidano il cambiamento ESG della propria filiera così il factoring affianca le PMI nell’ambito attualmente delle Supply chain finance sostenibili.

La maggiore automazione dei processi, e a maggior ragione quando parliamo del processo del credito, genera una grande necessità di dati e serie storiche.

Il 2024 vede l’affacciarsi di due normative in fase di attuazione / emanazione– di portata notevole e di non facile implementazione – che dovrebbero a tendere rendere disponibile una maggiore quantità di dati con caratteristiche qualitative migliori e maggiore standardizzazione. Parliamo di:

- Corporate Sustainability Reporting Directive (CSRD): la progressiva implementazione della direttiva a partire dal bilancio 2024, che ha ampliato il perimetro soggettivo della CSRD e a cui le PMI possono aderire su base volontaria, contribuirà ad aumentare quantità ed affidabilità dei dati.

- Corporate Sustainability Due Diligence Directive (CSDDD): la proposta di direttiva, attualmente in fase di trilogo, amplia l’ambito oggettivo alla tutela dei diritti umani e dell’ambiente, ed è destinata ad avere un impatto significativo. Introduce specifici obblighi di governance, un sistema sanzionatorio specifico e un regime di responsabilità civile per le imprese di maggiori dimensioni. Per gli intermediari finanziari, oltre a interventi in termini di compiti e responsabilità degli organi aziendali, vanno in particolare evidenziati i rischi legali a fronte del mancato rispetto degli obblighi di due-diligence anche nelle relazioni con le controparti affidate.

Le imprese coinvolte sono ancora circoscritte ad alcune tipologie di maggiori dimensioni ma è un primo passo verso una maggiore disponibilità e standardizzazione delle informazioni. Ciò aiuterà il progressivo allineamento ad un cambiamento radicale come quello che stiamo affrontando che non può che richiedere tempi adeguati, anche lunghi, e più step di azione.

I maggiori sforzi degli intermediari hanno attualmente riguardato la progressiva integrazione nei processi dei rischi climatici e ambientali. Grande attenzione andrà ora indirizzata anche verso il profilo sociale. Anche sotto questo aspetto il settore può svolgere un ruolo importante e contribuire a migliorare significativamente questo fronte; pensiamo per esempio agli impatti dei comportamenti di pagamento e all’efficienza delle procedure amministrative.

Ci aspetta un anno ricco di attività e iniziative. Non resta che rimboccarsi le maniche.